インボイス制度やらないとどうなる?登録した場合としない場合のメリット・デメリットを解説

- 2023.03.02 お知らせ・セミナー情報コラム

山梨を中心に、企業の労務管理を支える社会保険労務士法人中込労務管理です。今回は、2023年10月1日から開始されるインボイス制度について解説します。

制度の開始が迫る中、インボイス登録を行うか否かで悩んでいる免税事業者の方も多いでしょう。取引している顧客の種類などによっても対応が変わってくるので、インボイス制度の仕組みや概要をよく理解して、登録を行うか否か適切に判断しましょう。

この記事では、インボイス登録の概要や登録を行った場合と行わない場合それぞれのメリット・デメリットなどについてもお伝えしますので、ぜひ参考にしてみてください。

目次

インボイス登録をしないとどうなる?

インボイス登録を行わない場合、顧客や取引先から取引停止を迫られる可能性があります。

取引先に提出する請求書や領収書、納品書などがインボイス制度に対応している「適格請求書(※1)」になっていない場合、仕入税額控除(※2)が認められないため、取引先が負担する消費税が多くなってしまいます。そのため、インボイス登録を行っている他社との契約に乗り換えて、取引を停止されてしまう可能性が高まるのです。

※1:適格請求書(インボイス)とは?

適格請求書(インボイス)とは、現行の区分記載請求書に、インボイス登録番号・適用税率・消費税額等が追加されている書類やデータのことです。

「インボイス(=適格請求書)」に対し、企業や個人事業主が利用する領収書やレシートは、インボイス制度では「簡易インボイス」として扱われます。

※2:仕入税額控除とは?

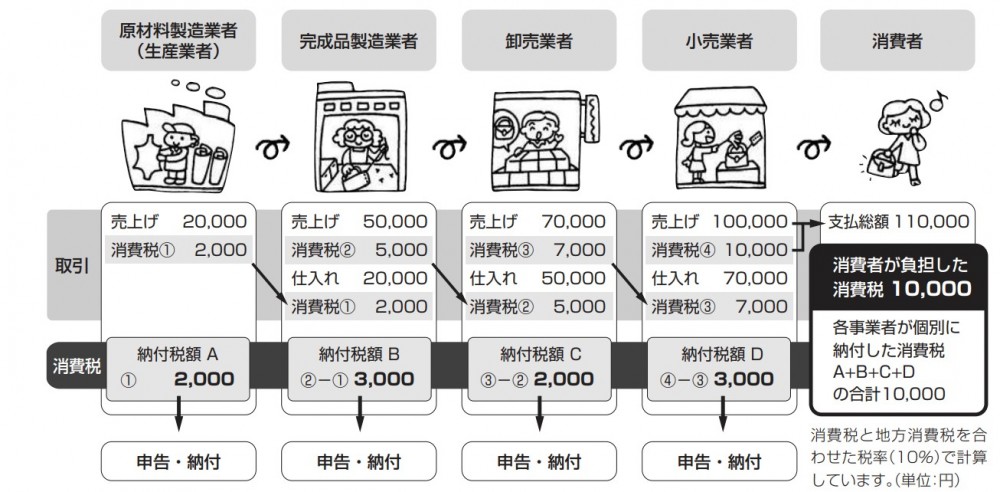

仕入税額控除とは、納める消費税を計算する際に、売り上げにかかる消費税から仕入れ時にかかった消費税を差し引くことを言います。生産や流通の過程で、消費税を二重三重で徴収しないための仕組みです。

インボイス制度の概要

インボイス制度とは、2023年10月1日から導入される、仕入税額控除の方式のこと。

インボイス制度とは、所定の記載要件を満たした適格請求書(インボイス)の発行又は保存によって、仕入税額控除を受けられる制度です。適格請求書(インボイス)を交付できるのは、税務署長の登録を受けた「インボイス発行事業者(適格請求書発行事業者)」のみで、課税事業者である必要があります。

インボイス登録をした時・しなかった時のメリットとデメリット

インボイス登録をした場合と、しなかった場合、それぞれのメリットとデメリットについて解説します。インボイス登録をした方が良いのか、しない方が良いのか迷っている人は、ぜひ参考にしてください。

インボイス登録をした時のメリット・デメリット

まずは、インボイス登録をした際のメリット・デメリットについて解説します。

▶メリット

・取引先は、仕入税額控除できるので、取引継続となる可能性が高い。

▶デメリット

・年間の売り上げが1000万円以下の事業者も消費税を納めなければならなくなる。

・消費税の申告や納税など、事務的な作業の負担が増える

インボイス登録をしなかった時のメリット・デメリットとは?

続いて、インボイス登録をしなかった時のメリット・デメリットをお伝えします。

メリット

・消費税を納税しなくて良い。

・インボイス制度に関する事務的な負担がない。

デメリット

・取引先は仕入税額控除ができないので、取引が見直されたり取引中止に追い込まれたりする可能性がある。

・新規での顧客や取引先の獲得が難しくなる可能性がある。

・消費税分の収入が減少する可能性がある。

(取引先は、自社と免税事業者の消費税をどちらも負担しなければならなくなるので、消費税分をあらかじめ減らして発注することも考えられます。)

インボイス発行事業者登録をしなくても良い人

インボイス登録を行わなくても、デメリットが生じないか少ない場合を3つ紹介します。しかし、インボイス登録をしないことは一定のリスクがあることも事実です。自社の収益状況や取引先との関係性、経理業務にかけるコスト、将来の経営戦略などを総合的に考えた上で判断しましょう。

①顧客が一般消費者のみの場合

販売先が、企業や事業者(to B)ではなく一般の消費者(to C)のみである場合には、仕入税額控除を行う必要がないので、インボイス制度の登録は必要ないとも判断できます。しかし、将来的に事業者や企業との取引を行うようになったり、一般の消費者だと思っていた相手が実は事業者であったりするケースも考えておきましょう。

②顧客が免税事業者or簡易課税事業者のみの場合

顧客が一般消費者でない事業者であっても、免税事業者や簡易課税事業者のみである場合には、インボイスに登録しないという選択肢も考えられます。これは、顧客が免税事業者か簡易課税事業者であれば、仕入税額控除の必要がないためです。

しかし、顧客が免税事業者や簡易課税事業者であることを知るためには、顧客に個別に確認し交渉する必要があります。また、将来的に、仕入税額控除の必要がある企業や事業者との取引が発生した場合に、インボイス発行事業者でないことが不利に働く可能性があることを念頭において判断することが大切です。

③顧客の了承が得られる場合

これは、取引先が仕入額控除の制限というデメリットを受け入れてくれる場合です。免税事業者のままでいてもこれまで通り取引を継続することに関して了承を得られる場合には、インボイス登録をしないことも選択肢に入ります。

顧客数が多い場合には、全ての顧客に個別に了承を得なければならないため難しいですが、数社であれば交渉してみることも可能です。

インボイス登録をしない場合の注意点

現時点でインボイス登録をしないメリットの方が大きいと判断して登録をしなかった場合に、新規顧客の開拓が難しくなる可能性があります。顧客側が取引先を検討する場合、インボイス制度に登録していないことが理由で商談が破談となるケースも大いに考えられるからです。インボイス登録をしない場合、インボイス登録を行っている競合他社と比べられた際に選ばれにくくなるので、注意が必要です。

この注意点を踏まえ、今後顧客や取引先の拡大を考えている方は、インボイス登録を前向きに検討する必要があるでしょう。

インボイス登録の期間

2023年10月1日からインボイス登録事業者となるためには、2023年3月31日までに登録申請書を提出する必要がありました。

しかし緩和措置として、2023年4月以降に提出した場合でも、2023年9月30日までに申請すれば、2023年10月1日のインボイス制度開始日に間に合うようになりました。

登録申請から登録通知が発行されるまでの目安期間は、e-Taxの場合で約3週間、書面を提出する場合には約2ヶ月間かかるとされています。期限間際になって登録申請の数が殺到すると、処理に時間がかかることも予想されるので、早めに登録申請することをおすすめします。最新の処理期間については、国税庁の「インボイス制度特設サイト」を参考にしてください。

インボイス登録の手順

インボイス登録を行う際の手順について解説します。登録は、e-Taxで行う場合と書類の郵送の2つの方法があります。

①登録申請書を作成する

e-Taxを利用する方法と、書面で行う方法について、それぞれ解説しますので参考にしてください。

e-Taxの場合

パソコンを使って国税庁のサイトから申請する「e-Taxソフト(WEB版)」や、スマートフォンやタブレットから申請できる「e-Taxソフト(SP版)」などを使って行います。表示される質問に答えていくことで、抜け漏れなく簡単に登録申請を行える仕組みになっています。パソコンやスマートフォンから登録申請するには、手元にマイナンバーカードと利用者識別番号等(※)を用意しておきましょう。

※利用者識別番号とは、電子申請を行う際に必要な16桁の識別番号で、個人や法人に割り振られます。「e-Taxソフト(WEB版)」や「e-Taxソフト(SP版)」でも取得可能です。法人番号とは異なりますので注意しましょう。

書面の場合

国税庁のサイトから「適格請求書発行事業者の登録申請書」をダウンロードします。同サイトにある記入例を参考にしながら、必要事項を記載しましょう。

②税務署に登録申請書を提出する

e-Taxを利用する場合には、画面に従って手続きを進めることで提出が完了します。書面で申請する場合のみ郵送が必要です。送付先は、管轄地域の税務署のインボイス登録センターです。

③登録番号を受け取る

税務署による審査が終わり次第、登録番号が通知されます。登録通知書は原則再発行不可とされているので、大切に保管しておきましょう。e-Taxで申請を行い、電子で通知してもらうことを希望した場合は、e-Taxの「通知書等一覧」に登録通知データが格納されます。

インボイス発行事業者の情報は、「国税庁適格請求書発行事業者公表サイト」で公表されますので念のため確認しておくことをおすすめします。

インボイス登録が完了し登録番号が発行されたら、取引先に以下の内容を連絡しておくと良いでしょう。

・インボイス発行事業者に登録した旨

・自身(自社)の登録番号

・インボイスの様式

インボイス登録後の義務

インボイス発行事業者となった場合、以下の義務が発生します。4つの点について確認しておきましょう。

①インボイスの交付(又はインボイスに係る電磁的記録の提供)

インボイス登録後は、消費税のかかる取引を行った際に、その取引先である課税事業者からの求めに応じてインボイスを交付する義務があります。インボイスを交付する代わりに、インボイスに係る電磁的記録を提供することも可能です。

②返還インボイスの交付(又は返還インボイスに係る電磁的記録の提供)

返品・値引きなどの売り上げに係る対価の返還などを行う場合、返還インボイスを交付する義務があります。返還インボイスを交付する代わりに、返還インボイスに係る電磁的記録を提供することも可能です。

③修正したインボイスの発行(又は修正したインボイスに係る電磁的記録の提供)

交付したインボイスの内容に誤りがあった際には、修正したインボイスを交付する義務があります。インボイスに係る電磁的記録の内容に誤りがあった場合にも、修正した電磁的記録を提供しなければなりません。

④交付したインボイスの写しの保存(又は電磁的記録の保存)

インボイス登録事業者は、交付したインボイス(又は提供したインボイスに係る電磁的記録)を7年間保存しなければならないという義務があります。詳細の保存期間は、交付又は提供した日の属する課税期間の末日の翌日から2月を経過した日から7年間です。納税地又は、取引に係る事務所や、事務所等に準ずるものの所在地に保管しなければならないと定められています。

インボイス登録事業者になると2年間は免税事業者に戻れない

一度インボイス登録事業者になったけれども、再び免税事業者に戻りたい場合もあるでしょう。2023年10月1日のインボイス制度開始後は、原則2年間は免税事業者に戻れない、いわゆる「2年縛り」の対象になります。これをよく考慮して、インボイス登録を行うか検討しましょう。

2023年10月1日のインボイス制度開始前であれば、取り下げ書を提出することで登録を取り下げることができます。すでにインボイス登録をしてしまったけれどもよくよく考えた結果取りやめたいという方は、制度開始前に「インボイス登録センター」に取り下げ書を提出しましょう。

まとめ

特に免税事業者の方々は、どう対応すべきか頭を悩ませている方も多いインボイス制度。ややこしく、わかりにくい部分も多いので、制度の仕組みや概要を理解し、登録する場合としない場合それぞれのメリット・デメリットを考慮して判断することが大切です。

人事と労務管理の専門家として、これまで各業種の企業さまへさまざまなサポートを提供してまいりました。顧問企業がお困りの際に「受け身」でご支援を行うだけではなく、こちらから「積極的に改善提案を行うコンサルティング業務」をその特色としております。人事労務にお悩みのある企業さまはもちろんのこと、社内環境の改善を目指したい方、また問題点が漠然としていてご自身でもはっきり把握されていない段階であっても、お気軽にお問い合わせいただけましたら幸いです。

最新のお知らせ・セミナー情報

-

- 2026.02.04 お知らせ・セミナー情報コラム事務所通信

- 「労働基準法の改正議論を解説!企業が今から備えるポイント!」をお送りします❗️

-

- 2026.02.03 お知らせ・セミナー情報コラム事務所通信

- 人事・労務ジャーナル 2026年2月

-

- 2026.01.19 お知らせ・セミナー情報コラム事務所通信

- 「カスハラ対策義務化で企業が取り組むべき対応!」をお送りします❗️

-

- 2026.01.16 お知らせ・セミナー情報コラム事務所通信

- 「2026年以降に拡大する社会保険適用のポイント!」をお送りします❗️

-

- 2026.01.05 お知らせ・セミナー情報コラム事務所通信

- 人事・労務ジャーナル 2026年1月